تخيل أنك تقف حول مبرد المياه الخاص بك بعد ظهر يوم الأحد بعد عطلة نهاية الأسبوع لصيد الأسماك. إذا كان لديك بعض الحظ، فقد ترغب في مشاركة التجربة مع جميع أصدقائك، والتي من المحتمل أن تصف خلالها أكبر صيد لديك بأنه يبلغ طوله 40 بوصة.

على الرغم من أن مجرد رقم يوفر لأصدقائك الحقائق، إلا أنه لا يزال من الصعب فهم الحجم وتصوره في الواقع. بدلًا من ذلك، قد ترغب في مد ذراعك والهتاف، “لقد مر كل هذا الوقت!”

توفر الشمعدانات، المعروفة أيضًا باسم الشموع اليابانية، للمتداولين والمستثمرين نفس السياق البصري لمدى تأرجح سعر السهم بمرور الوقت. وفي دليل اليوم، سنلقي نظرة متعمقة على الشموع اليابانية وكيفية قراءتها من أجل إنشاء استراتيجية تداول فعالة.

محتويات

- ما هي الشموع؟

- تاريخ أنماط الرسم البياني للشموع

- أفضل أنماط الشمعدان التي يجب على الجميع إتقانها

- كيفية استخدام وقراءة أنماط الشموع

- ما هو نمط الشمعدان الأكثر موثوقية؟

- أنماط الشمعدان مقابل. الرسوم البيانية الشريطية OHLC (HLOC).

- خاتمة

ما هي الشموع

الشمعدان هو أداة مرئية في الأسواق المالية تصور التقلبات في الأسعار الحالية والسابقة للأصول المالية. النوعان الآخران من الأدوات المرئية التي تؤدي نفس الدور الذي تؤديه مخططات الشموع اليابانية تشمل المخطط الخطي والمخطط الشريطي.

وفيما يتعلق باستخدامها، يستخدم المتداولون مخططات الشموع اليابانية في التحليل الفني للمساعدة في التنبؤ بتحركات السوق بشكل أكثر دقة. سوف ينظر هؤلاء المتداولون إلى لون وشكل الشموع المذكورة للحصول على فكرة عن اتجاهات الأسعار وكيفية تشكيل الأنماط في حالة سوق معينة.

تُستخدم الشمعدانات في جميع أشكال التداول المالي، بما في ذلك، على سبيل المثال لا الحصر، السلع وسوق الأوراق المالية والمؤشرات وتداول العملات الأجنبية. ومن الجدير بالذكر أيضًا أن مخططات الشموع اليابانية تصور بيانات الأسعار خلال فترة زمنية محددة. ويتراوح هذا عادةً بين دقيقة ويوم، اعتمادًا على الإطار الزمني المحدد.

الآن بعد أن عرفت ما هو مخطط الشموع، دعنا ننتقل إلى القسم التالي من الدليل ونلقي نظرة على كيفية قراءة مخطط الشموع.

يمكن بسهولة تحليل الشمعدان الواحد (سواء كان شمعة حمراء أو شمعة خضراء) على النحو التالي.

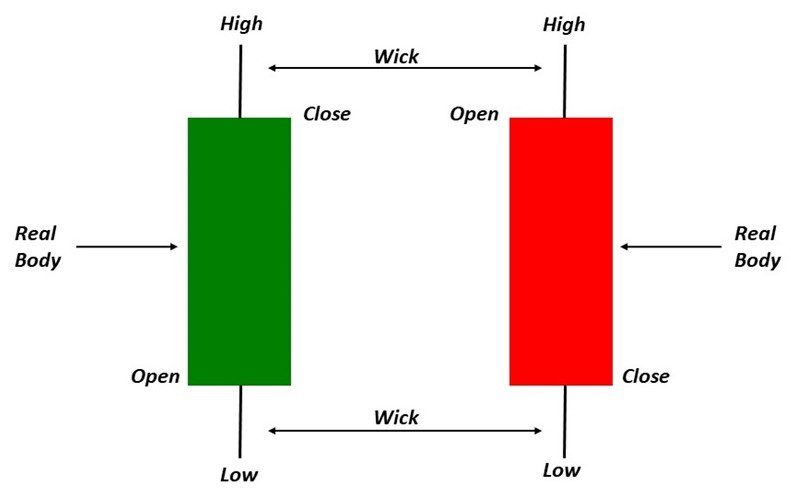

كما هو موضح في الصورة أعلاه، تعرض الشمعة أربعة مستويات مختلفة لحركة السعر، اعتمادًا على مكان وصول سعر السهم خلال جلسة الشمعة. وتشمل هذه النقاط أعلى وأدنى سعر في سعر الأصل، بالإضافة إلى أسعار الافتتاح والختام. سنلقي نظرة على كل هذه التفاصيل. كل ما عليك ملاحظته لتتعلم كيفية قراءة مخططات الشموع اليابانية هو أنك تحتاج فقط إلى فتائل الشمعة وجسمها ولونها.

دعونا نلقي نظرة على كل واحد من هؤلاء.

فتائل الشموع

تُظهر فتائل الشموع (المعروفة أيضًا باسم الظلال) أعلى وأدنى الأسعار التي وصل إليها الأصل المالي في الفترة الزمنية المحددة التي تشكلت فيها الشمعة. الظل العلوي، المعروف أيضًا باسم الفتيل العلوي هو أعلى سعر بينما الظل السفلي، المعروف أيضًا باسم الفتيل السفلي هو أدنى نقطة سعر.

على هذا النحو، تشير الشمعة ذات الظل السفلي القصير ولكن الظل العلوي الطويل إلى أن المشترين (الثيران) كانوا نشيطين للغاية خلال بداية فترة التداول ولكن في وقت ما قبل نهاية جلسة تداول الشموع، بدأ البائعون وتسببوا في انخفاض السعر من الارتفاع المذكور أعلاه، مما تسبب في إغلاق السعر أدنى من مكان وصول الظل العلوي. لذلك، أدى سعر الإغلاق الضعيف في الأساس إلى ظهور الفتيل العلوي.

من ناحية أخرى، تظهر الشمعة ذات الظل العلوي القصير ولكن الظل السفلي الطويل أن البائعين كان لديهم في البداية القدرة على دفع الأسعار إلى الانخفاض قبل أن يقفز المشترون، ويشترون بسعر رخيص، ويتسببون في تعافي السعر قبل إغلاق الشمعة. الدليل على انتهاء السوق بقوة في تلك الجلسة يتجلى في الفتيل الطويل الموجود تحتها.

جسم الشمعدان

يظهر جسم الشمعة للمتداول الفرق بين سعري الافتتاح والختام للأصل المالي بالإضافة إلى السعر الحالي كما تشير إليه الشمعة الموجودة في أقصى اليمين. عادةً ما تحتوي هذه الشمعدانات على لون من لونين. إذا كانت شموعًا خضراء، فإن الجزء السفلي من الشمعة يمثل سعر الافتتاح بينما يمثل الجزء العلوي من الجسم سعر الإغلاق.

ومن ناحية أخرى، إذا كان ما لديك هو شمعة حمراء، فإن العكس هو الصحيح. يمثل الجزء السفلي من الشمعة سعر إغلاق الجلسة، في حين يمثل الجزء العلوي سعر افتتاح الشمعة.

مع أخذ ذلك في الاعتبار، إذا كان جسم الشمعة طويلًا جدًا، فهذا مؤشر على أن الفترة شهدت ضغوط شراء أو بيع مكثفة. من ناحية أخرى، إذا كان جسم الشمعة قصيرًا أو صغيرًا، فهذه إشارة إلى أن حركة السعر قد تعززت أثناء تشكيل الشمعة المذكورة.

لون الشمعدان

كما أشرت حتى الآن، يستخدم المتداولون لون الشمعدان لتحديد الطريقة التي تحرك بها سعر الأصل سابقًا أو التي قد يتحرك بها حاليًا. كما رأيت للتو من الصور أعلاه، إذا كان سعر الإغلاق أعلى من سعر الافتتاح، فستكون الشمعة خضراء. وعلى العكس من ذلك، عندما تكون أسعار الإغلاق أعلى من أسعار الافتتاح، تكون الشموع حمراء.

هذا يعني أنه يمكنك استخدام ظل أحدث الشموع كمؤشر رائع على ما إذا كان السوق المالي الذي تتتبعه يشير إلى إشارات هبوطية أو صعودية خلال فترة معينة.

عندما تقوم بتتبع مخططات الشموع اليابانية، فإن الشمعدانات الموجودة في أقصى اليمين تمثل فترات التداول الأحدث أو الأحدث بينما تمثل تلك الموجودة في أقصى اليسار فترات التداول الأقدم. شيء آخر جدير بالملاحظة أثناء تعلم كيفية قراءة مخططات الشموع اليابانية؛ ستتحرك الشمعة الحالية على الرسم البياني للسعر لأن الجلسة لم تستنفد بعد، وهذا بدوره يعني أنك قد تلاحظ أيضًا تحول لون الشمعة من الأحمر إلى الأخضر أو العكس مع تغير السعر قبل انتهاء فترة الشمعة .

يفضل بعض المتداولين الآخرين أن تكون مخططات الشموع الخاصة بهم مملوءة وغير مملوءة بدلاً من اللون الأحمر والأخضر. الشمعدان الأسود أو المملوء يشبه الشمعدانات الحمراء بينما الشمعدانات البيضاء أو غير المملوءة تشبه الشمعدانات الخضراء.

وهذا مثال حقيقي من أسواق الأسهم:

في 20 أبريل 2020، افتتح سهم 3M بسعر 144 دولارًا أمريكيًا وأغلق عند 143.66 دولارًا أمريكيًا للسهم الواحد. على الرسم البياني اليومي للشموع، تشكل نقطتا السعر هاتين جسم الشمعة. وأيضًا، بما أن السعر المتداول أغلق عند مستوى أقل من الافتتاح، فستكون الشمعة حمراء.

ما هو أكثر من ذلك؟ وفي نفس اليوم، كان أعلى سعر وصل إليه السعر هو 147.03 دولارًا، مما أدى إلى وجود ظل علوي لنقطة السعر تلك. أدنى نقطة سعر خلال الجلسة نفسها كانت 143.66 دولارًا، وهو أيضًا سعر الإغلاق. على هذا النحو، لم يكن هناك ظل سفلي تشكل في ذلك اليوم.

تاريخ أنماط الرسم البياني للشمعدان

يمكن إرجاع تاريخ الشمعدان وأنماط الرسم البياني الخاصة به إلى منتصف القرن الثامن عشر. في حوالي عام 1750، اخترع مونيهيسا هونما، وهو تاجر ثري من ساكاتا باليابان، الشمعدانات اليابانية للبدء في قياس السعر المحتمل للأرز قبل الالتزام بأي عقد محدد للأرز.

مع مرور الوقت، اكتشف رجل الأعمال الياباني هذا أنه حتى الأرز يتبع أنماط أسعار معينة وأن تحركات الأسعار المحددة تختلف اعتمادًا على العرض والطلب ومعنويات السوق. واليوم، يتم استخدام نفس النظام الذي أنشأه هونما على نطاق واسع في كل الأسواق المالية. هناك، يستخدم المستثمرون والمتداولون خلال اليوم وغيرهم من المشاركين في السوق تحركات الأسعار السابقة وأنماط الرسم البياني للشموع للتنبؤ بالانخفاضات أو الارتفاعات المحتملة في الأسعار بالإضافة إلى أداء ورقة مالية معينة.

فيما يلي أهم 9 أنماط من مخططات الشموع اليابانية التي ستحتاج إلى إتقانها لإتقان تقنيات رسم الشموع اليابانية بشكل فعال.

أفضل أنماط الشمعدان التي يجب على الجميع إتقانها

يوجد في سوق الفوركس ما بين 38 إلى 45 نمطًا من الشموع يمكن استخدامها للتنبؤ بحركة السعر. يمكن القول إن تلك التي سنلقي نظرة عليها اليوم هي الأكثر فعالية كما تم تجربتها واختبارها من قبل المتداولين المتمرسين عبر التاريخ.

كما سترون، قمنا بفصل معظم أنماط الشموع إلى هبوطية وصعودية. تشير الأنماط الهبوطية إلى أن السعر من المرجح أن ينخفض، بينما تشير الأنماط الصعودية إلى أن السعر على وشك الارتفاع.

-

ضربة هبوطية من ثلاثة خطوط

هذه هي واحدة من استراتيجيات التداول الأكثر نجاحا هناك. يبدأ نمط الشمعة بشمعة هابطة قوية. يتبع ذلك ثلاث شموع صاعدة صغيرة تحقق تقدمًا صعوديًا ولكنها لا تزال ضمن حدود الشمعة الهابطة القوية.

يكتمل نموذج الشمعدان الهبوطي عندما تقوم الشمعة الخامسة بحركة هبوطية كبيرة أخرى. وهذا يدل على أن ضغط البيع قد عاد مرة أخرى ومن المرجح أن تستمر الأسعار في الانخفاض للأمام.

-

إضراب صعودي من ثلاثة خطوط

يُعرف هذا النمط أيضًا باسم الارتفاع الصعودي الثلاثي، وهو عكس البديل الهبوطي الذي نظرنا إليه للتو. يبدأ النمط بما يسميه المتداولون “اليوم الأبيض الطويل”. في جلسات التداول الثلاث التالية، تقوم الأجسام الحقيقية الصغيرة بتحريك السعر للأسفل ولكنها تظل ضمن حدود الشمعة الصعودية الأولى الطويلة.

إذا كانت شمعة اليوم الرابع عبارة عن يوم أبيض طويل آخر، فهذا تأكيد على أن الاتجاه الصعودي قد يكون وشيكًا.

-

الحرامي الصاعد

يظهر الحرامي الصعودي عندما يكون هناك اتجاه هبوطي وشمعة خضراء صغيرة للغاية توجد داخل شمعة حمراء كبيرة من اليوم السابق. تمثل هذه الشمعة توقفًا قادمًا في الاتجاه، والذي يمكن للمتداولين والمستثمرين استخدامه كتأكيد على ميلهم الصعودي.

إذا أعقب الحرامي الصعودي شموع صاعدة خلال الأيام القادمة، فهذه علامة أخرى على أن السوق قد يستعد بالفعل لاتجاه صعودي.

-

الحرامي الهابط

الحرامي الهبوطي هو عكس الحرامي الصعودي. يتم تمثيل هذا النموذج الانعكاسي الهبوطي بجسم أحمر صغير يظهر بالكامل داخل الجسم الحقيقي لشمعة اليوم الأخير. مثل الحرامي الصاعد، فإن الحرامي الهبوطي ليس بالضرورة إشارة إلى أنه يجب عليك التصرف على الفور.

كل ما يظهره نموذج الشمعة الهابط عند تلك النقطة هو أن التردد يظهر بين المشترين. على هذا النحو، ما عليك سوى الانتظار لترى كيف سيتحرك السعر في الأيام القادمة. إذا استؤنف الاتجاه الصعودي، فمن المحتمل أن تكون إشارة خاطئة. إذا أعقب الحرامي الهبوطي شمعة هابطة، فيمكنك توقع المزيد من الانخفاض.

-

نمط الابتلاع الصعودي

يظهر نمط الشمعدان الصعودي عندما يتفوق المشترون في السوق على البائعين. ينعكس هذا عادةً في الشمعة الخضراء الطويلة التي يبتلع جسمها الحقيقي جسم الشمعة الحمراء السابقة. مع سيطرة المشترين عند هذه النقطة، من المتوقع أن يرتفع السعر إلى أعلى.

-

نمط الابتلاع الهبوطي

يثبت نمط الابتلاع الهبوطي نفسه خلال الاتجاه الصعودي عندما يتغلب ضغط البيع على ضغط الشراء. ينعكس هذا الإجراء عادةً من خلال شمعة حمراء طويلة للغاية تحيط بالكامل بالجسم الحقيقي الأخضر سابقًا.

يشير النمط إلى أن البائعين قد بدأوا في فرض سيطرتهم وأنه قد يكون هناك انعكاس قادم للسعر.

-

شمعدان دوجي

تبدو أنماط شمعدان الدوجي على شكل صليب أو نجمة، والتي من المفترض أن تظهر التردد في السوق. تظهر عندما يفتح سعر الأصل ويغلق عند نفس نقطة السعر تقريبًا، مما يعني أن الشمعدان لن يكون له أي جسم.

-

قمم الغزل

تشبه القمم الدوارة تقريبًا شمعدانات الدوجي، والفرق الوحيد هو أن القمم الدوارة لها جسم أكبر قليلًا وظل طويل. الجسد صغير جدًا مقارنة بالظل، لكنه لا يزال موجودًا على الرغم من ذلك.

عندما تظهر قمة دوارة في الجزء السفلي من الاتجاه الهبوطي متبوعة بشمعة صعودية في اليوم التالي، يطلق عليه اسم نمط نجمة الصباح. ويُنظر إلى هذا، مثل معظم الآخرين الذين نظرنا إليهم اليوم، على أنه علامة أمل.

على العكس من ذلك، إذا ظهرت الشمعة الدوارة عند أعلى نقطة في الاتجاه الصعودي متبوعة بانخفاض في اليوم التالي، فإنها تسمى نجمة المساء. ويعتبر هذا علامة على انعكاس السعر القادم.

-

الرجل المشنوق

عادة ما يحدث نموذج الرجل المشنوق، المعروف أيضًا باسم نموذج شمعدان المطرقة، عند أدنى نقطة في الاتجاه الهبوطي. هنا، الشمعدان يحمل جسمًا صغيرًا للغاية مع ظل طويل أدناه. انها مجرد مثل قمة الغزل. والفرق الوحيد هنا هو أن الرجل المشنوق ليس لديه فتيل في الأعلى.

المطرقة المقلوبة هي نفس مطرقة الرجل المشنوق، ولكنها مقلوبة. المطارق المقلوبة أو المطارق العادية في الجزء العلوي من الاتجاه الصعودي تشير إلى أن الاتجاه الهبوطي قد يبدأ. وفي الجزء السفلي من الاتجاه الهبوطي، تعتبر أيضًا إشارة انعكاس.

كيفية استخدام وقراءة أنماط الشمعدان

جميع الأجزاء المميزة لأنماط الشموع تخبرك بشيء ما. ومع ذلك، فإن ما يتواصلون معه بالضبط هو سؤال مختلف تمامًا. في بعض الأحيان، سيظهر اتجاه ولون وشكل أنماط الشموع بشكل عشوائي، ولكن في أحيان أخرى (في الواقع في معظم الأحيان)، فإنها ستشكل نمطًا يمكن تمييزه.

من الأمثلة الرئيسية على هذه الخطوط العريضة التي يمكن أن تكشفها أنماط الشموع اليابانية مستويات الدعم والمقاومة، والتي تعتبر ذات قيمة للمتداولين الذين يرغبون في تأكيد تحيزاتهم فيما يتعلق بحركة السعر. ومع ذلك، تجدر الإشارة أيضًا إلى أن هناك الكثير من البيانات التي لا تستطيع أنماط الشموع إخبارك بها. على سبيل المثال، لا يمكنك استخدام نموذج الشمعة لفهم سبب اختلاف أو تشابه أسعار الإغلاق والفتح.

مع أخذ ذلك في الاعتبار، استخدم فقط أنماط الشموع جنبًا إلى جنب مع أشكال أخرى من أنماط التداول والتحليلات الفنية أو الأساسية لتأكيد شكوكك حول الاتجاه العام.

ما هو نمط الشمعدان الأكثر موثوقية؟

لا توجد استراتيجية تداول واحدة يمكنها التنبؤ بشكل مثالي بحركة الأسعار المستقبلية للأصل المالي. ومع ذلك، وفقًا لتوماس بولكوفسكي في موسوعة مخططات الشموع اليابانية، فإن نمط الشموع الأكثر موثوقية هو الضربة المكونة من ثلاثة أسطر. يتكون هذا التشكيل من نموذج ثلاثي الشموع، حيث تكون الشمعة الأولى والشمعة الثانية والشمعة الثالثة جميعها من نفس اللون. وينبغي أن يتبعها بعد ذلك شمعدان من اللون المعاكس الذي يجتاح الثلاثة السابقة. لذا، في الأساس، إذا شهد سوق الأسهم ثلاثة أيام متتالية من الخسائر، فإن اليوم الرابع يستعيد جميع الخسائر، وهو نمط صعودي غامر (ويعرف أيضًا باسم ضربة صعودية من ثلاثة خطوط).

في حين أن نمط الشموع هذا هو الأكثر موثوقية وفقًا لبولكوفسكي، إلا أنه لا يزال صحيحًا بنسبة 65 بالمائة تقريبًا من الوقت عند إعطاء إشارات الشموع اليابانية الصعودية و 67 بالمائة عند إعطاء إشارات الهبوط الهبوطية. كما أنها واحدة من أندر العملات في الأسواق المالية، مما يحد من فائدتها أيضًا.

أنماط الشمعدان مقابل. الرسوم البيانية الشريطية OHLC (HLOC).

الرسوم البيانية الشمعدانية تشبه الرسوم البيانية الشريطية OHLC في أن المخططات الشريطية تحتوي أيضًا على مؤشرات للأسعار المرتفعة والمنخفضة بالإضافة إلى مؤشرات فورية للفتح والإغلاق. يعد كلا المخططين أيضًا من مؤشرات التحليل الفني، وكلاهما يحتاج إلى فهم محدد لاستراتيجيات التداول الديناميكية لاستخدامها وتحليلها بشكل فعال.

الفرق الرئيسي بين ما تمثله الشمعة ومخطط OHLC هو أن الأخير يعرض بيانات السعر دون استخدام “الجسم” كما هو موضح في مخططات الشموع.

يفضل معظم المتداولين جماليات أنماط الشموع بينما ستجد متداولين يفضلون الطبيعة المبسطة لمخططات OHLC على الشموع اليابانية. قد يدعي البعض أن نمط الشمعدان يوفر وضوحًا أفضل. أقترح اختبارهما والالتزام بالخيار الذي تفضله. ففي نهاية المطاف، يشير كلاهما إلى نفس الشيء، وهو أعلى وأدنى الأسعار، بالإضافة إلى أسعار الافتتاح والإغلاق للأصل في إطار زمني معين.

خاتمة

على الرغم من جاذبية أنظمة التداول الآلية لعدة أسباب، إلا أنه لا ينبغي استخدامها بدلاً من التداول الذي يتم تنفيذه بشكل متحفظ. ونظرًا لاحتمال حدوث أعطال تكنولوجية، فإن هذه الأنظمة تحتاج إلى المراقبة. قد يجد المتداولون الذين يتطلعون إلى تقليل مخاطر المشكلات الميكانيكية حلاً في المنصات القائمة على الخادم. تذكر أنه يجب أن يكون لديك بعض المعرفة والخبرة التجارية قبل استخدام أنظمة التداول الآلية.

إذا كنت تريد طريقة تمكنك من التداول وفقًا لمعايير محددة مسبقًا، فقد يكون التداول الآلي هو الخيار الأفضل لك. وهذا مفيد بشكل خاص عند محاولة تجنب التداول عاطفياً. بالنسبة لأولئك الذين يبحثون عن أسلوب تداول بسيط للصيانة يستفيد من التكنولوجيا المتطورة، يعد التداول الآلي خيارًا واقعيًا.