محتويات

- ما هو التقلب الضمني؟

- هيكل التقلب الضمني

- التقلبات الضمنية في سعر السهم

- لماذا تغييرات التقلب الضمنية

- كيف يتم حساب التقلب الضمني باستخدام سعر التنفيذ

- صيغة التقلب الضمنية لنموذج بلاك سكولز

- العوامل التي يمكن أن تؤثر على التقلبات الضمنية

- مخاطر السوق عندما تنخفض أو تزيد التقلبات الضمنية

- الاستثمار عندما ينخفض التقلب الضمني

- اعتبارات عند التنبؤ IV

- خاتمة

- التعليمات

ما هو التقلب الضمني؟

عندما يتعلق الأمر بتداول الخيارات، فإن من بين الإشارات المهمة التي يجب على المتداول مراقبتها من أجل تحديد المخاطر والفرص في الرسم البياني هي التقلبات الضمنية لتقدير التقلبات ببساطة. ولكن، ما هو بالضبط التقلب الضمني ولماذا هو مهم بالنسبة للمتداول؟

التعريف الأساسي للتقلب الضمني هو مقياس التداول الذي يوضح مقدار تحرك سعر الورقة المالية لأعلى أو لأسفل خلال وقت أو فترة معينة – عادة على أساس سنوي. بالنسبة لحالة تداول الخيارات، تنطبق الفترة التي يغطيها التقلب الضمني على عمر العقد – أو حتى انتهاء صلاحية عقود خيارات الأسعار. فهو يساعد المتداولين والمستثمرين على تحديد مستقبل تقلبات السوق لخيار أو سهم معين. وبالنظر إلى أنه من المتوقع أن يرتفع سعر السوق الحالي أو أسعار خيارات السوق الحالية، فإن التقلبات الضمنية سوف تميل أيضا إلى الارتفاع، في حين أنه إذا كان من المتوقع أن ينخفض سعر السهم أو ينخفض، فإن التقلبات الضمنية تنخفض أيضا.

في حين أنها طريقة أساسية لقياس تقلب خيار أو مخزون معين بالإضافة إلى المخاطر التي ينطوي عليها، فهي أيضًا طريقة نظرية لقياس التقلبات التاريخية. وتعتمد حركتها على سلوك خيار معين في السوق، فضلا عن الأحداث والإجراءات التي تحدث حول الخيار أو سهم معين.

هيكل التقلب الضمني

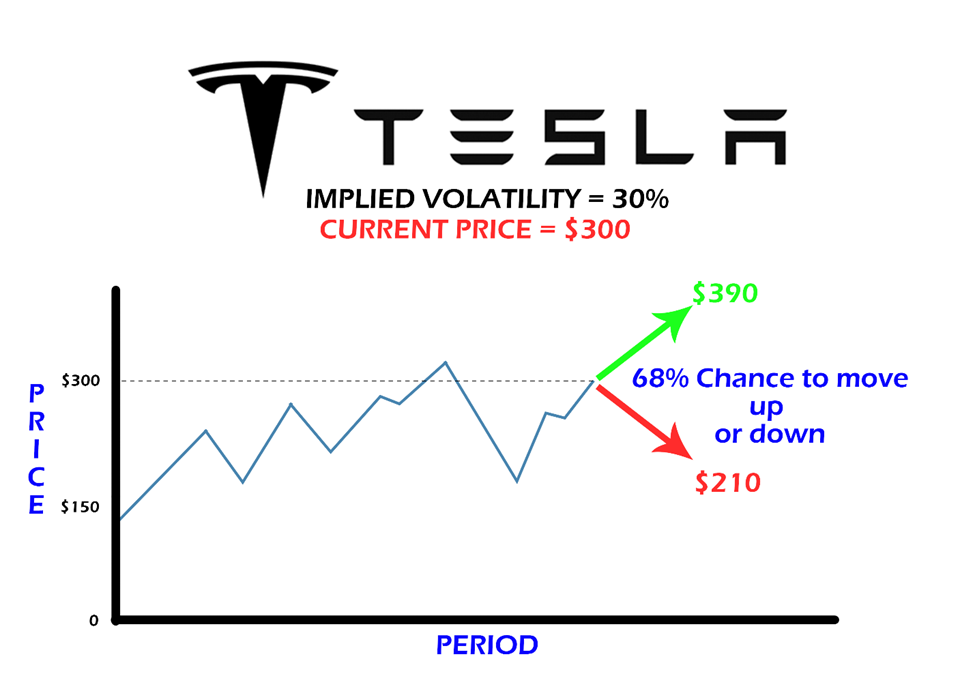

كتوضيح سريع لكيفية ظهور هيكل التقلب الضمني، لنفترض أن سعر IV بنسبة 30٪ على سهم Tesla هو 300 دولار. ويمثل هذا نطاق انحراف معياري واحد بقيمة 90 دولارًا في العام التالي. وكما تقول الإحصاءات الأساسية، فإن الانحراف المعياري الواحد هو قياس يعادل 68٪ من النتائج أو النتائج. الانحراف المعياري فيما يتعلق بالتقلبات الضمنية يعني ببساطة فرصة بنسبة 68٪ أن يتراوح سعر سهم Tesla بين 390 دولارًا و 210 دولارًا في العام التالي بدءًا من اليوم. يعد الانحراف المعياري عنصرًا مهمًا يجب مراعاته لأنه المقياس الإحصائي لقياس تقلب توقعات السوق فيما يتعلق بالسعر.

الآن ربما يمكنك معرفة أن IV ليس في الواقع مؤشرًا أو إشارة مضمونة لتحديد الاتجاه الذي سيذهب إليه السعر – كل ما يفعله IV هو قياس عدم اليقين بشأن حركة سعر معينة. عندما يصبح مستقبل الأصل أو الخيار الأساسي أكثر غموضا، ستكون هناك حاجة إلى قدر كبير من التأمين تجاه ذلك الأصل أو الخيار. وبعبارة أخرى، يمكن أن يرتفع سعر الخيار إذا كان يتوقع قدرا كبيرا من عدم اليقين في الأداء المستقبلي للخيار أو السهم. هذا هو السبب الذي يجعل متداولي الخيارات يعتبرون IV كعامل حاسم مهم.

التقلبات الضمنية في سعر السهم

في حين أن هناك العديد من منصات التداول اليوم التي يمكن أن توفر لك تفاصيل IV لخيار أو سهم معين، إلا أنها عادة ليست مجانية أو لا يمكن الوصول إليها إلا إذا كان لديك حساب مميز. ومع ذلك، فإن العديد من منصات التداول تقدم طرقًا أخرى مختلفة مثل البرامج النصية من المتداولين الآخرين لتحديد التقلب الضمني لسعر خيار معين. في حين أن القيمة النظرية قد لا تكون دقيقة مثل تلك التي تحتوي على تفاصيل IV من منصات التداول المدفوعة، إلا أن المعلومات المقدمة يمكن أن تكون مفيدة بالفعل في اتخاذ قرارات تداول سليمة. من بين تلك المؤشرات التي تشبه إلى حد كبير حساب IV هو مؤشر التقلب Cboe (VIX).

في هذا المثال بالذات، دعونا نستخدم الرسم البياني للأصل – الفضة. باستخدام مؤشر مؤشر التقلب Cboe (VIX) كمرجع للتقلبات الضمنية في الرسم البياني، يمكننا أن نرى الارتفاعات النسبية والقيعان النسبية. تشير الارتفاعات والانخفاضات النسبية إلى فترات التقلب على الرسم البياني. وكما نرى من الرسم البياني، كانت الارتفاعات النسبية هي الفترات التي كان من الممكن أن تتم فيها عمليات “البيع” المثالية. وفي الوقت نفسه، تظهر أدنى مستوياتها النسبية الفترات التي كان من الممكن أن تتم فيها عمليات “الشراء” المثالية. من هذا المثال، يمكن للمتداولين أن يفترضوا على الفور انخفاضًا محتملاً في أسعار الخيارات بعد الوصول إلى الارتفاعات النسبية، وارتفاعًا محددًا في الأسعار بعد الوصول إلى أدنى مستوياتها النسبية. كملاحظة إضافية، يمكن أيضًا اعتبار مؤشر VIX لقياس الانحراف المعياري، أو الانحراف المعياري السنوي حيث أن الانحراف المعياري يقيس تقلبات السوق.

لماذا تغييرات التقلب الضمنية

من المهم ملاحظة أن التقلبات الضمنية تتحرك في دورات معينة تمامًا مثل أي شيء آخر في الرسم البياني. وهذا يعني أنه إذا تغير السعر، فإن التقلب الضمني سيتغير أيضًا. وينطبق الشيء نفسه على التغيرات في الطلب والعرض ، حتى حدوث الأحداث أو الإعلانات سوف تمكن من تغيير التقلبات الضمنية. أفضل طريقة للاستفادة من التقلبات الضمنية المتغيرة هي دمجها مع استراتيجيات وأنظمة التنبؤ الأخرى للحصول على حكم تداول أكثر دقة وأفضل. أحدها هو وجود متوسط أو خط متوسط لتقلب الارتفاعات النسبية والقيعان النسبية. يمكن تحديد المتوسط في الرسم البياني من خلال البحث ببساطة عن المستوى المتوسط الذي تحدث فيه معظم التحركات على مؤشر VIX – في هذا المثال بالذات، يتراوح المتوسط بين 56 إلى 60 ولكن في هذه الحالة، دعنا ننتقل إلى 57.63. من خلال إنشاء “متوسط”، سيكون المتداول قادرًا على وضع حدود أو حدود للارتفاعات والانخفاضات النسبية. أي تقلبات موجودة فوق المتوسط هي ارتفاع نسبي محتمل، في حين أن تلك التي تقع تحت المتوسط هي أدنى مستوياتها النسبية المحتملة.

كيف يتم حساب التقلب الضمني باستخدام سعر الإضراب

هناك في الواقع عدة طرق حول كيفية تحديد القيمة النظرية للتقلب الضمني على المخزون الأساسي باستخدام بعض الاعتبارات مثل أسعار الإضراب والانحرافات المعيارية لإجراء حساب أكثر دقة. الأول هو من خلال صيغة أولية تستخدم بيانات معينة، والآخر من خلال نماذج مثل نموذج بلاك سكولز الذي يستخدم IV في نظامه.

الأول هو الصيغة الأولية التي تستخدم البيانات المعطاة. يتم حساب القيمة الأولية للتقلب الضمني على النحو التالي.

σ ≈ √ {(2π/T)x(C/S)

أين:

σ – التقلبات الضمنية الأولية

ت – وقت العقد

ج- سعر المكالمة

S – سعر الإضراب

صيغة التقلب الضمنية لنموذج بلاك سكولز

يتم استخدام الصيغة الأخرى لنموذج بلاك سكولز الذي يعتبر التقلب الضمني هو العنصر الأكثر أهمية في نظامه. لتكون قادرة على التوصل إلى التقلب الضمني لنموذج بلاك سكولز، يتم استخدام هذه الصيغة.

C = SN (d1) – N (d2) كه -rt

أين:

ج – الخيار بريميوم

د – سعر السهم

ك – سعر التنفيذ

ص – معدل خالي من المخاطر

t – وقت استحقاق السهم

ه – المدة الأسية للسهم

الآن يشير بعض المتداولين إلى مؤشر التقلب للحصول على فكرة عن IV لأن حسابات VIX تشبه الصيغة IV. سيكون الاختلاف الوحيد هو الفترات التي يركز فيها IV على إطار زمني أصغر.

لتحديد التقلبات الضمنية، يتطلب الأمر سلسلة من التجارب والخطأ حتى تتمكن من تحديد نقاط التقلب الفعلية على الرسم البياني.

العوامل التي يمكن أن تؤثر على التقلبات الضمنية

تماما مثل كل شيء آخر في الرسم البياني، يتحرك التقلب الضمني أيضا في دورات وتغييرات معينة. من بين المساهمين الرئيسيين في حركة التقلبات الضمنية هو العرض والطلب. وبالنظر إلى أن هناك طلبا مرتفعا على الخيار، فإن نماذج تسعير الخيارات لديها احتمالية جيدة للارتفاع جنبا إلى جنب مع التقلبات الضمنية. في جوهرها، يمكن أن تنخفض نماذج تسعير الخيارات جنبا إلى جنب مع التقلبات الضمنية عندما يكون هناك الكثير من العرض ولكن الطلب أقل.

هناك عامل آخر يؤثر على التقلبات الضمنية وهو القيمة الزمنية. تشير القيمة الزمنية إلى تاريخ انتهاء صلاحية السهم أو الخيار. إذا كان للسهم فترة زمنية قصيرة نسبيًا، فإنه يعادل التقلب الضمني المنخفض. من ناحية أخرى، فإن المخزون أو الخيار طويل الأجل سيكون له تقلبات ضمنية عالية. والاعتبار الأساسي هو الوقت المتبقي قبل انتهاء عقد الخيارات فعليا. مع توفر المزيد من الوقت قبل انتهاء الصلاحية، يمكن لبيانات الأسعار أو نموذج التسعير التحرك نحو مستويات الأسعار المناسبة.

مخاطر السوق عندما تنخفض أو تزيد التقلبات الضمنية

ميزة أخرى رائعة للتقلب الضمني هي أنه يظهر توقعات السوق والشكوك في السوق، ويبلغ المتداول أن الخيارات تنطوي على مخاطر. ولذلك، فإن المتداول قادر على تقييم النتائج المحتملة أو عدم اليقين أو المخاطر المتعلقة بسعر سهم أو خيار معين. وبغض النظر عن ارتفاع السعر أو انخفاضه، سيتم توقع التغييرات من خلال التقلبات الضمنية.

التقلب الضمني المرتفع سوف يشير إلى فرصة جيدة لتقلبات كبيرة في الأسعار، في حين أن التقلب الضمني المنخفض قد يعني بطء حركة السعر. إن الاضطرار إلى قياس التقلبات الضمنية لأحد الخيارات يمكن أن يمكّن المتداول أيضًا من تقييم معنويات السوق حيث يرى أن IV يمثل أيضًا مستوى المخاطرة أو عدم اليقين على الرسم البياني.

الاستثمار عندما ينخفض التقلب الضمني

على الرغم من أن الأمر يبدو بالتأكيد عندما تكون التقلبات في مهب الريح، إلا أنه لا توجد فرص كثيرة متبقية، إلا أنه في الواقع وقت رائع لاتخاذ قرارات الاستثمار. مع انخفاض توقعات السوق جنبا إلى جنب مع الطلب على السهم أو الخيار، فإن التقلبات الضمنية سوف تنخفض أيضا معها. هذا هو في الواقع الوقت المثالي للقيام بالاستثمارات لأن الخيارات ذات IV المنخفض تؤدي إلى أسعار أرخص أو أقل بكثير.

اعتبارات عند التنبؤ IV

للحصول على توقعات IV أفضل، أو المزيد من افتراضات التقلب الضمنية، من المهم أن تضع في الاعتبار هذه الاعتبارات قبل البدء في خيارات التداول.

الاعتبار الأول هو معرفة ما إذا كان مستوى الوريد مرتفعًا جدًا أم منخفضًا جدًا. ومع ارتفاع قيمة IV، تصبح الأقساط أكثر تكلفة. من ناحية أخرى، إذا انخفض التقلب الضمني أو وصل إلى مستوى منخفض، فمن المتوقع أن يرتد إلى متوسطه.

بالنسبة لسعر الخيار مع ارتفاع IV، اعلم أن هناك دائمًا تفسير لذلك – عادةً من خلال الأخبار. يعد هذا مفيدًا بشكل خاص عندما تكون خيارات التداول ذات قيمة IV عالية قبل الأحداث المهمة مثل أحداث إعلان الأرباح وشائعات الاستحواذ والموافقات وعمليات الدمج وغيرها الكثير.

عادة ما يكون البيع هو النهج الجيد لخيارات IV العالية. وبما أن أسعار الخيارات تتكبد ارتفاعا IV، فإن نموذج التسعير الحالي يصبح مرتفعا أيضا مما يسبب اهتماما أقل بكثير من المشترين أو التجار المحتملين. ومن بين الاستراتيجيات التي يأخذها المتداولون في الاعتبار في مثل هذه الحالات، البيع على المكشوف، والبيع على المكشوف، والبيع المكشوف، والمكالمات المغطاة.

أيضًا، سيكون الشراء هو النهج الجيد لأسعار الخيارات IV المنخفضة أو نموذج تسعير الخيارات. التقلب المنخفض يعني نطاق سعري منخفض وهو جذاب إلى حد ما للشراء وأقل جاذبية للبيع بالنسبة للمتداولين.

وأخيرًا، يمكن تحسين أو تعزيز توقعات IV باستخدام المؤشرات بالإضافة إلى إشارات التقلب الأخرى مثل RVI وVIX. يمكن أن تؤدي مقارنة IV مع VIX وRVI إلى تحسين دقة مستويات الدخول والخروج داخل المخطط.

خاتمة

يلعب التقلب الضمني IV دورا هاما في تحديد النتائج المحتملة وكذلك المخاطر على سعر الخيار. على الرغم من أنه غير قادر على تقديم الاتجاه الدقيق إلى أين يتجه السعر كما هو مذكور في هذه المقالة التي تمت مراجعتها، إلا أنه يمكنه تقديم افتراض جيد بشأن مدى تغير السعر.

سيأتي التقلب الضمني المثالي للدخول والخروج أثناء التجارة في خيارين – للحركة الصعودية والحركة الهبوطية. بالنسبة لافتراضات حركة السعر الصعودية، ما عليك سوى الرجوع إلى قمم الخط الرابع للحصول على نقطة الدخول المثالية للصفقات القصيرة، ونقطة الخروج للصفقات الطويلة. في حين أن القيعان تشير إلى نقطة الدخول المثالية للصفقات الطويلة ونقطة الخروج للصفقات القصيرة. يقيس التقلب الضمني المخاطر بالإضافة إلى حالات عدم اليقين على الرسم البياني.

للاستفادة الكاملة من التقلب الضمني IV، يمكن استخدامه مع استراتيجيات التداول الأخرى والمتغيرات الأخرى ومقاييس التقلب مثل CBOE VIX أو بورصة خيارات مجلس شيكاغو بالإضافة إلى مؤشرات التأكيد مثل مؤشر القوة النسبية RSI وMACD والانحراف المعياري وحتى التحرك. المتوسطات. بغض النظر عما إذا كنت مبتدئًا أو متداولًا متمرسًا، فستجد دائمًا استخدام IV لاتخاذ قرارات التداول الخاصة بك أمرًا ضروريًا للغاية.

التعليمات

لماذا تحتاج إلى التقلب الضمني؟

يظهر التقلب الضمني تقلب الخيار خلال حياته. إن معرفة المستويات المتقلبة عند الارتفاع أو عند الانخفاض ستساعد المتداول على تحديد نقاط سعر الدخول والخروج المثالية. يُظهر الرسم البياني IV أيضًا معنويات السوق مما يمنح المتداول منظورًا لحركة المتداولين الآخرين.

أيهما أفضل – التقلب الضمني المرتفع أم المنخفض؟

الجواب هو على حد سواء. اعتمادًا على الإستراتيجية أو نوع التداول الذي يتم إجراؤه – سواء على المدى القصير أو الطويل، يمكن الاستفادة من كلا الخيارين IV. في حالة زيادة التقلبات الضمنية، يفترض السوق أن السعر سوف يتأرجح بشكل كبير في أي من الاتجاهين. بالنسبة لحالة انخفاض IV، فإنه يشير إلى حركة خيارات التسعير البطيئة.

كيف تعرف إذا كان IV مرتفعًا أم منخفضًا جدًا؟

طريقة سهلة لتحديد ما إذا كان IV مرتفعًا أو منخفضًا جدًا هو مقارنته بالتقلب التاريخي (HV) للمخزون المحدد في نفس الفترة أو انتهاء عقود خيارات الأسعار.

أيهما أفضل – التقلب التاريخي أم التقلب الضمني؟

في حين أن التقلبات الضمنية تأخذ في الاعتبار سعر السهم الحالي والتقلب المتوقع أو المستقبلي لمخزون أو خيار معين، فإنه مقياس جيد لاستخدامه للمستثمرين الموجهين ذاتيا الذين يبحثون عن استراتيجية استثمار جيدة عند استهداف الأسهم المتقلبة. من ناحية أخرى، فإن استخدام التقلب التاريخي الذي ينظر إلى تحركات أسعار الأسهم السابقة لمخزون أو خيار معين سيكون مثاليا للمتداولين الذين يستخدمون أنظمة واستراتيجيات التداول القائمة على العالم النظري أو على البيانات التاريخية. وبغض النظر عن المقياس الذي يجب استخدامه، فإن التقلبات العالية تعني مخاطر أعلى والعكس صحيح.