- نحن ننظر إلى تشكيلات الشمعدان الأكثر أهمية.

- هذه ليست استراتيجية تداول قائمة بذاتها ولكن يجب استخدامها للتأكيد قبل الدخول في التداول.

تأكيد الشموع لقد قمت بوصف عدد من استراتيجيات التداول في هذا الكتاب بالإضافة إلى تحديد عدد من التقنيات التي يمكنك استخدامها لحماية ميزانيتك مع زيادة إمكانات الربح الخاصة بك. ومع ذلك، بمجرد اكتشاف نقطة دخول محتملة جديدة للتداول، وجدت من خلال تجربتي أنه من الممارسات الجيدة الحصول على تأكيد إضافي قبل اتخاذ أي إجراء آخر.

طريقتي المفضلة للقيام بهذه المهمة هي فحص أنماط الشموع على الرسوم البيانية للتداول لكل ساعة أو 4 ساعات لزوج العملات المعني. يستخدم بعض المتداولين الرسم البياني بالشموع كاستراتيجية تداول مستقلة، ولكن هذه ليست النقطة التي أتحدث عنها هنا. أعتقد أنه ينبغي استخدام أنماط الشموع جنبًا إلى جنب مع الاستراتيجيات والأفكار المذكورة أعلاه، كوسيلة لتأكيد الدخول أو الخروج. من الناحية المثالية، أنا أبحث عن علامة تدعم أفكاري للدخول والخروج، وبالتالي تعطي التجارة فرصة أكبر للربحية. خلال هذه العملية، لا يمكنك أن تكون ذاتيًا في تحليلك. على سبيل المثال، لا ينبغي لك الدخول في صفقة لمجرد أنك تعتقد أنها صحيحة – خاصة إذا كانت هناك أحداث فنية كبرى قادمة أو عناصر تشير إلى عكس ذلك. إذا كنت ستستمر في مثل هذا النظام، فلن تواجه إلا فشلًا كبيرًا في المستقبل.

بدلاً من ذلك، وخاصة إذا كنت تنوي استخدام أي من طرق التداول الموضحة في هذا الكتاب، يجب عليك فحص مخططات التداول بعناية وموضوعية بحثًا عن نقاط الدخول المحتملة. بعد تحقيق ذلك، أنصحك بشدة باتخاذ خطوة تأكيد إضافية من خلال دراسة أنماط الشموع على الرسوم البيانية للتداول لزوج العملات المعمول به. وفي أوقات أخرى، عندما لا تعرض أي من استراتيجيات التداول الخاصة بي أي دليل على عمليات تداول جديدة محتملة، أقوم أيضًا بدراسة مخططات التداول بحثًا عن أنماط الشموع الإيجابية. إذا قمت بتحديد موقع واحد، ثم أبدأ في البحث عن الأسباب المحتملة لتكوينها، أي الأسباب الأساسية أو الفنية. كما أنني أولي مزيدًا من الاهتمام لاستراتيجيات التداول الخاصة بي لتحديد ما إذا كانت هناك أي مؤشرات احتياطية أخرى تؤكد أن أنماط الشموع اليابانية هي تحذيرات مسبقة لفرص تداول جديدة محتملة. هناك العديد من الكتب حول موضوع أنماط الشموع اليابانية – سأقدم لك مقدمة سريعة عن الموضوع هنا.

يمكن استخدام أنماط الشموع اليابانية لاكتشاف وتأكيد تشكيلات الفوركس الرئيسية، والتي تم ذكر الكثير منها في هذا الكتاب بالفعل، على سبيل المثال التصحيحات والانعكاسات والاختراقات والاختراقات المزيفة وما إلى ذلك. أنا أستفيد بشكل كبير من الشمعدانات للمساعدة في تحديد والتمييز بين الانعكاسات والتصحيحات. هناك عدد كبير من أنماط عصي الشموع، وإليكم أوصاف القليل منها التي أجدها مفيدة بشكل خاص:

الرجل المشنوق

يحدث هذا النمط في نهاية المسار الصاعد الذي يظهر بجسم صغير. لا يعتبر التجار أن لون الجسم له أهمية كبيرة. إنهم مهتمون أكثر بحقيقة أن الظل السفلي الطويل يبلغ ضعف طول الجسم على الأقل وأن الظل العلوي قليل أو معدوم. يعتبر هذا النموذج إشارة هبوطية تشير إلى وجود محاولة قوية لبيع مراكز الشراء والتي لم يتم عكسها إلا في نهاية الفترة الزمنية للشمعدان.

الشهاب

يتم إنشاء هذا النمط عندما تكون مستويات الافتتاح والانخفاض والإغلاق قريبة جدًا من بعضها البعض. الميزة الرئيسية الأخرى هي أن هناك ظلًا علويًا طويلًا يبلغ عادةً ضعف حجم الجسم. تعتبر هذه إشارة هبوطية هامة لأنها تشير إلى أن السوق قد رفض بشدة الحركة الصعودية.

DOJI

يتشكل هذا النمط عندما يفتح ويغلق عند سعره المتوسط في منتصف بنيته. هناك ظلال علوية وسفلية يمكن أن تكون طويلة جدًا وكلاهما قريب من الطول المتساوي. لا يعد مؤشر دوجي في حد ذاته مؤشرًا صعوديًا أو هبوطيًا، وبالتالي يتم تحليله عمومًا كجزء من نمط الشموع الثلاثة.

نجمة الصباح

تم إنشاء هذا النموذج من خلال تشكيل شمعدان ثلاثي الفترات والذي يحدد انعكاسًا صعوديًا قويًا. الشمعة الأولى عادة ما تكون شمعة هبوطية طويلة، والثانية تنخفض قليلاً بينما الثالثة هي شمعة الثور التي تغلق فوق منتصف الشمعة الأولى.

غطاء السحابة المظلمة

هذا هو نمط انعكاس هبوطي يشتمل على شمعة دب كبيرة تلقي بظلالها على الاتجاه الصعودي السابق. لإنشاء هذا النمط، يجب أن تفتح شمعة الفترة الأخيرة في التسلسل عند مستوى مرتفع جديد ويجب أن تغلق أسفل نقطة منتصف جسم الفترة السابقة.

المطرقة

يتم إنشاء هذا النمط في نهاية اتجاه هبوطي قوي، وعلى هذا النحو، يشير إلى انعكاس صعودي. تتمتع المطرقة بجسم صغير جدًا يتشكل مع نهاية تداولات الفترة الحالية. لا يوجد ظل علوي يمكن الحديث عنه، بل يوجد ظل سفلي كبير يبلغ حجمه ضعف حجم الجسم على الأقل.

في الأساس، يظهر المطرقة أن سعر السوق قد ارتد للأعلى بعد أن وصل إلى مستوى دعم محتمل.

المطرقة المقلوبة

هذا النموذج هو إشارة انعكاس صعودية ويحدث في نهاية اتجاه هبوطي قوي. الشمعة لها فتح وإغلاق قريبين جدًا من بعضهما البعض، مع عدم وجود ظل سفلي ولكن ظل علوي يبلغ ضعف حجم الجسم على الأقل.

أنماط الشمعدان التي لها ظل علوي أو سفلي طويل مع عدم وجود أي جسم تقريبًا هي، في رأيي، الأكثر فائدة، على سبيل المثال الرجل المعلق والمطرقة ونجمة الصباح والمطرقة المقلوبة. أبحث عن هذه الأنماط على الرسوم البيانية الأكثر موثوقية لكل ساعة أو لفترة أطول. أستخدم أنماط الشموع هذه بالطريقة التالية. على سبيل المثال، إذا لم أتمكن من تنشيط أي صفقات جديدة باستخدام استراتيجياتي، فسوف أقوم بالبحث عن أحد الأنماط المذكورة أعلاه. لنفترض أنني اكتشفت مطرقة على الرسم البياني اليومي. سأقوم بعد ذلك بالتحقيق في الأسباب الكامنة وراء تشكيلها من خلال دراسة الجوانب الأساسية المهمة حاليًا والأخبار القادمة والجوانب الفنية. ومن خلال هذه الدراسة، سأحدد بعد ذلك ما إذا كان هناك انعكاس كامل يتطور أم أنه مجرد ارتداد مريح. في بعض الأحيان، إذا كانت لدي أسباب أخرى للتفكير في الدخول في صفقة، فسوف أستمر في فحص أنماط الشموع على الرسم البياني للتداول لزوج العملات المعمول به للحصول على تأكيد إضافي. على سبيل المثال، لنفترض أنني كنت أخطط للدخول في اتجاه صعودي بعد التداول بعد دراسة الرسوم البيانية لمدة 4 ساعات ولكن بعد ذلك لاحظت أن شمعة نجمة الصباح كانت تتشكل، قد أقرر إعادة النظر وانتظار المزيد من التطورات نتيجة لذلك.

يمكن أن يساعدك استخدام طريقة الشموع هذه في اكتشاف الصفقات الجديدة أو تأكيد صفقاتك المخططة بالفعل أو منعك من الدخول في صفقات ستتحول في النهاية إلى خسائر.

ومع ذلك، فإن أنماط الشموع اليابانية لها استخدام محدود فيما يتعلق بأوقات النشرات الإخبارية الأساسية الرئيسية. كما أن التحليل الفني يعمل أيضًا بشكل أفضل عند استخدام أطر زمنية أعلى؛ لا تبحث عن أنماط الشموع اليابانية على إطار زمني مدته 5 دقائق.

أخيرًا، قد تعتبر أنك ترغب في تحديد مدى فعالية إدخال تأكيد الشموع في استراتيجيات التداول. يمكن القيام بذلك على النحو التالي:

أولاً، قم بحساب القيمة المتوقعة لاستراتيجية التداول الخاصة بك ثم كرر العملية ولكن قم بتضمين خطوة إضافية عن طريق تقديم تأكيد الشمعدان. وأي تحسن من شأنه أن يوضح لك قيمة هذا المفهوم. أنا متأكد من أنك سوف تجد ذلك.

أنماط الشمعدان الياباني أسئلة وأجوبة

هل الشمعدانات تعمل حقا؟

نعم، الشمعدانات تعمل حقًا. تعكس أنماط الشموع في شكلها التغيرات في توازن الطلب/العرض في السوق في لحظة زمنية معينة. خلف كل نمط شمعدان هناك عملية معروفة لتغير معنويات السوق. تُظهر الأنماط فقط هذه التغييرات بشكل مرئي مما يسمح للمتداولين المدربين بالتعرف السريع على تغيرات معنويات السوق.

حتى قبل اختراع الشمعدانات، لاحظ المتداولون سلوكًا مشابهًا للسعر في ظروف السوق المماثلة. تم التحقيق في إجراءات الأسعار المتكررة هذه في ظروف سوق مماثلة تسمى الأنماط وتحليلها لاستخدامها لاحقًا للتنبؤ بدرجة عالية من اليقين بسلوك السعر التالي. لقد جعلت الشموع اليابانية هذه العملية أكثر بساطة.

تأكيد الشموع من الاعتبارات المهمة عند التعامل مع أي أدوات تحليلية رسومية، بما في ذلك الشموع، هو الاحتمال. عندما نقول أن نمط الرأس والكتفين الكلاسيكي أو نمط جارتلي يعمل، فإننا نعني أنه يعمل في أكثر من 50% من الحالات. لا ينبغي لأحد أن يفترض أن أي نمط شمعدان سيعمل في كل مرة. ومع ذلك، فإن الاستخدام المستمر لنموذج الشمعدان يجب أن يؤدي إلى نتيجة إيجابية (مع إدارة المخاطر المناسبة، بالطبع) لأنه يعمل في كثير من الأحيان أكثر مما يفشل.

لتحسين كفاءة الشموع، يوصى باستخدامها مع أدوات التداول الأخرى (كمؤشرات) وبناء نظام التداول الخاص بك لاتخاذ القرار. تذكر أن كل ما يتعلق بالتفسير البصري، له نصيب كبير من شخصية المتداول ومهاراته وخبرته. ليس من المفاجئ أن نفس أنماط الشموع يتم تفسيرها بشكل مختلف من قبل المتداولين من خلفيات مختلفة وقد يكون بعضهم أكثر نجاحًا من الآخر.

ما هو الشمعدان الياباني؟

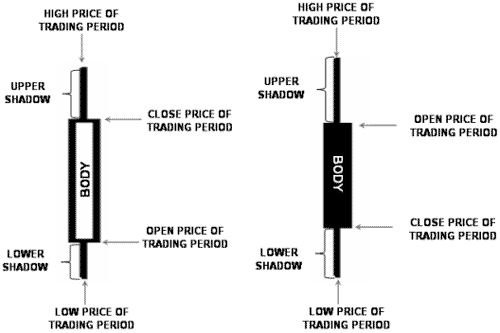

الشمعدان الياباني هو وسيلة للتمثيل الرسومي لحركة السعر خلال فترة زمنية. يوفر الشمعدان معلومات مشابهة للمخطط الشريطي، ولكن يتم عرضه بشكل مختلف. يمثل الجزء العلوي والسفلي من الشمعدان أعلى وأدنى سعر خلال فترة زمنية معينة. يشير اللون الأبيض (أو غالبًا الأخضر) لجسم الشمعة إلى أن السعر كان يرتفع، بينما يشير اللون الأسود (أو الأحمر غالبًا) إلى أن السعر كان ينخفض. يمثل جسم الشمعة نفسه أسعار الافتتاح والإغلاق.

تمثل كل شمعة على الرسم البياني وحدة زمنية واحدة. على سبيل المثال، في حالة الرسم البياني لكل ساعة، تمثل كل شمعة حركة السعر خلال ساعة واحدة؛ يغطي شمعدان الرسم البياني لمدة دقيقة واحدة دقيقة واحدة، ويصور شمعدان الرسم البياني الأسبوعي أسبوعًا واحدًا.

كيف تقوم بتحليل الشمعدان؟

هناك طرق عديدة لاستخدام الرسوم البيانية بالشموع سواء كانت بسيطة أو متطورة. ومع ذلك، هناك طريقتان لتحليل الشموع الأكثر شيوعًا وفعالية.

- التعرف على أنماط الشموع المعروفة مثل الابتلاع الصعودي والهبوطي والمطرقة والشهاب ونجمة الصباح والمساء ودوجي واتخاذ قرارات التداول بناءً على هذه الأنماط .

- استخدام أنماط الشموع كجزء من نظام التداول الخاص بك ، أي أن النموذج هو مجرد عنصر في عملية اتخاذ القرار. على سبيل المثال، يمكن استخدام النمط لتأكيد منطقة الدعم أو المقاومة ، كجزء من نمط أكبر (على سبيل المثال الرأس والكتفين ) أو كرد فعل للسوق على بعض الأسعار المستهدفة، وما إلى ذلك.

ملاحظات هامة:

- تنطبق نفس أنماط الشموع على أي رسم بياني لأي أصل سائل دون استثناء، مثل العملات والسلع والأسهم والسندات وما إلى ذلك.

- تذكر مزايا وقيود تحليل الشموع اليابانية. الميزة الرئيسية هي السرعة حيث أن معظم الأنماط تتكون من 1-3 أشرطة فقط وتظهر الإشارة بسرعة كبيرة. الجانب الآخر هو أن الإشارة بشكل عام لا يمكن الاعتماد عليها إلا للإطار الزمني الذي يساوي الإطار الزمني الذي استغرقه تكوين النموذج.

ما هو نمط الشمعدان الأكثر موثوقية؟

اهمية تأكيد الشموع تعتبر أنماط الشموع المعكوسة هي الأكثر موثوقية مقارنة بالأنواع الأخرى – أنماط “التردد” أو “الاستمرار”. وفي المقابل، فإن أنماط الانعكاس الأكثر موثوقية هي ” الابتلاع الصعودي/الهبوطي “، و “نجمة الصباح/المساء” ، و “الشهاب”، و”المطرقة” وأشكالها المختلفة.

ترتبط موثوقية نمط الشمعدان عكسيا بعدد الشموع التي يتضمنها. كلما كان النمط “أطول”، قل موثوقيته. هذا هو السبب في أن الأنماط الأكثر موثوقية قصيرة جدًا وتتكون من 1-3 شموع فقط. لاستخدام النمط في التداول، يجب على المتداول أن يقوم “بتعريف مرئي” له، وتكون فرصة ارتكاب خطأ أو إساءة تفسير النموذج “الأطول” (مثل قمة البرج أو قمة دامبينج) أعلى بكثير مقارنة بأنماط الشمعة الواحدة. .

أما المعايير الثانوية لجودة الأنماط فهي حجم النموذج ونقائه ومدى مطابقته للشكل النظري المثالي .

كما أن الأنماط المتكونة على الأطر الزمنية الأعلى تكون أكثر موثوقية من الأنماط الموجودة على الأطر الزمنية الأقل، وكلما كان النمط أكبر، كلما كان أكثر موثوقية.

ما هي شمعدان دوجي؟

تأكيد الشموع مع شمعة دوجي هو نوع خاص من الشموع التي لا تحتوي على “جسم” على الرسم البياني. يحدث هذا عندما يكون السعر المفتوح للفترة الزمنية مساوياً لسعر الإغلاق. تبدو دوجي بصريًا وكأنها تقاطع صغير، أو يمكن أن تأخذ شكل “T”، أو شكل “T” معكوس عندما تكون أسعار الافتتاح والإغلاق مساوية أيضًا إما لأعلى سعر (شكل T) أو أدنى سعر (شكل T معكوس ) للفترة الزمنية.

ليس لدى دوجي معنى محدد على الرسم البياني في حد ذاته ويعتمد تفسيره على السياق. في معظم الحالات، تكون شمعة دوجي الشائعة علامة على “التردد”، خاصة إذا كان طول شمعة دوجي أكبر بمرتين من الشموع القليلة السابقة في المتوسط. يعتمد اتجاه السوق في هذه الحالة، كقاعدة عامة، على اتجاه اختراق الدوجي. يُطلق على هذا النوع من الدوجي اسم “الموجة العالية”.

دوجي على شكل “T” هو مثال محدد لمجموعة الأنماط الانعكاسية وله سمات مشتركة مع أنماط مثل “المطرقة”، أو “النجم”، أو “المطرقة المعكوسة”، أو “الرجل المشنوق” . النوع المحدد من دوجي الانعكاس هو “Gravestone doji”. في جميع هذه الحالات، يجب التعامل مع دوجي على شكل T وشكل T المعكوس بشكل مشابه لأنماط الشموع الانعكاسية من نفس الشكل. على سبيل المثال، يتم تفسير دوجي على شكل حرف T بشكل مشابه لـ “المطرقة” في الجزء السفلي من الرسم البياني أو “الرجل المشنوق” في الأعلى، في حين يتم التعامل مع دوجي على شكل حرف T المعكوس، بما في ذلك “Gravestone” دوجي بشكل مشابه لـ “Reverse “المطرقة” في الجزء السفلي، أو “النجم” في الجزء العلوي من الرسم البياني.

في كثير من الأحيان تصبح الدوجي مكونًا من أنماط الشموع المركبة، مثل Harami ونجمة المساء/الصباح وبعض الأنواع الأخرى التي تتكون من ثلاثة شموع أو أكثر. في هذه الحالات لا يتم تفسير شمعة الدوجي بشكل منفصل، بل يجب على المتداول الانتباه إلى النمط بأكمله.

كيف يعمل الشمعدان؟

تظهر شمعة دوجي الصعودية دائمًا في قاع السوق، بعد الحركة الهبوطية. وليس من الضروري أن يكون ذلك القاع مطلقا، بل يمكن أن يكون محليا. ولكن وجود بعض الاتجاه الهبوطي هو شرط ضروري.

وبالتالي، فإن شمعة الدوجي التي تظهر في قاع السوق ولها شكل T أو شكل T معكوس هي التي يتم التعامل معها عادة على أنها صعودية. دوجي على شكل حرف T في الأسفل يشبه نمط المطرقة الانعكاسي الصعودي، ودوجي على شكل حرف T المعكوس يشبه المطرقة العكسية . عندما تظهر نفس الأنماط في الجزء العلوي من السوق، يتم التعامل معها على أنها هبوطية.

تتمتع أنماط دوجي بنفس معايير الموثوقية مثل جميع أنماط الشموع الانعكاسية الأخرى. تعتبر أنماط الدوجي ذات الحجم الأكبر والإطار الزمني الأعلى، والتي تتمتع بحركة سعرية هبوطية أقوى وأطول، أكثر موثوقية.

كيف يعمل الشمعدان؟

يتضمن مصطلح الشمعدانات جزأين رئيسيين على الأقل. الأول هو مخطط الشموع اليابانية، والثاني هو الأنماط المحددة التي تشكلها الشموع اليابانية. تُظهر

مخططات الشموع اليابانية نفس معلومات الأسعار تمامًا مثل المخططات الشريطية المعروفة . تتكون كل من الشموع اليابانية والمخططات الشريطية من سلسلة أو سلسلة من الأعمدة تسمى الشموع. تعرض كل شمعة معلومات السعر للإطار الزمني المحدد. على الرسم البياني اليومي، تعرض كل شمعة معلومات الأسعار لهذا اليوم، وعلى الرسم البياني لكل ساعة – لمدة ساعة واحدة وما إلى ذلك. تظهر الشموع وكذلك الأشرطة أسعار الارتفاع والانخفاض وأسعار الافتتاح والإغلاق للفترة الزمنية. يمكن استخدام كل من مخططات الشموع اليابانية والمخططات الشريطية للتعرف على الأنماط الكلاسيكية الطويلة ونماذج جارتلي ، بينما تعتبر مخططات الشموع اليابانية أسهل للتعرف على أنماط الرأس والكتفين والقمة المزدوجة أو القاع والمثلث وغيرها من الأنماط.

التعرف على نمط الشمعدان كما نعرفه نشأ في اليابان ويمثل الثقافة الشرقية، في حين كانت المخططات الشريطية هي الأكثر شيوعًا في الغرب. ومع ذلك، في أيامنا هذه، أصبحت الرسوم البيانية بالشموع هي الأداة الأكثر استخدامًا عالميًا.

تأكيد الشموع أنماط الشمعدان عبارة عن مجموعات محددة من 1-5 شموع (أو حتى أكثر) تحدد مسبقًا حركة السعر التالية بدرجة عالية من اليقين. يجب التعامل مع أنماط الشموع اليابانية كأداة تداول مختلفة، مقارنة بالأنماط الكلاسيكية أو أنماط جارتلي، بسبب طولها. أنماط الشمعدان سريعة جدًا؛ عادةً ما يستغرق الأمر من 1 إلى 3 شموع فقط لإكمال النموذج، بينما قد تتطلب الأنماط الكلاسيكية عشرات الشموع لتكوينها. أنماط الشمعدان وأنماط جراتلي أو الأنماط الكلاسيكية لا يستبعد بعضها بعضًا. يجب أن تتعلم الصفقات المتقدمة كيفية الجمع بين أنماط الشموع السريعة مع الأنماط الكلاسيكية طويلة المدى أو أنماط جارتلي.

هناك العشرات من أنماط الشمعدانات المختلفة شائعة الاستخدام ولكن يمكن تصنيفها جميعًا على النحو التالي:

- انعكاس، ارتداد، انقلاب

- التردد

- أو أنماط الاستمرار

بعض أنماط الشموع لها أسماء شعرية – “النجم”، ” الغربان الثلاثة السوداء “، ” الفتاة المهجورة “، ” شاهد القبر “، ” نجمة المساء “، ” الغطاء السحابي ” وما إلى ذلك

. المجموعة الإجمالية للأنماط كبيرة إلى حد ما، ولكن المتداولين هم الأكثر شيوعًا استخدم فقط 10-15 نمطًا تتشكل في أغلب الأحيان على الرسوم البيانية. العديد من الأنماط، على الرغم من أنها تبدو مختلفة قليلاً، إلا أنها تمثل نفس معنى حركة السعر. على سبيل المثال، ” الابتلاع الهبوطي ” و” الشهاب ” أو ” نجمة المساء ” – تتكون من عدد مختلف من الشموع ولكن جميعها عبارة عن أنماط انعكاسية هبوطية حيث أن آليات السوق المماثلة تقع في قلب هذه الأنماط.

كيف تتداول كل شمعدان؟

يتطلب أي إعداد تداول تريد متابعته تقديرًا لثلاثة معايير رئيسية أدناه. الأول هو – اتجاه التجارة، والثاني – نقطة إبطال إعداد التداول، وأخيرا ثالثا – هدف إعداد التداول. تعتبر الشمعدانات أداة رائعة تجعل تقييم هذه المتغيرات الثلاثة أمرًا سهلاً للغاية.

الاتجاه. يمكن تحديد الاتجاه فقط للنوع الانعكاسي من أنماط الشموع التي يتم تداولها أكثر من غيرها. الأنواع الأخرى من الأنماط، مثل “التردد” أو “الاستمرار” لا يمكن تداولها فقط وتحتاج إلى سياق إضافي. يمكن تداول أنماط الشموع الانعكاسية فقط بشكل مباشر. تنقسم أنماط الانعكاس إلى مجموعتين رئيسيتين – “أنماط الانعكاس الصعودي” و”أنماط الانعكاس الهبوطي”. بمجرد تحديد النمط – فأنت بالتأكيد تعرف الاتجاه. على سبيل المثال، ظهور نموذج “الابتلاع الصعودي” أو “نجمة الصباح” في الأسفل يعد إشارة صعودية وتشير إلى انعكاس واتجاه صعودي.

تأكيد الشموع نقطة البطلان هذا أمر بسيط جدًا بالنسبة لأنماط انعكاس الشموع. النقطة القصوى المقابلة هي نقطة الإبطال لأي نمط انعكاسي. وبالتالي، بالنسبة للأنماط الصعودية، يكون السعر المنخفض أو الحد الأدنى للنموذج بمثابة نقطة إبطال بينما بالنسبة للأنماط الهبوطية – فإن الجزء العلوي من النموذج هو. “نقطة الإبطال” تعني أنه إذا خرج السعر من هذا المستوى فيجب التعامل معه على أنه فشل. تخبرك نقطة الإبطال أيضًا بالمكان الذي يتعين عليك فيه وضع أمر وقف الخسارة. عادةً ما يتم وضع أمر إيقاف الخسارة أعلى بقليل من قمة النموذج الهبوطي وأقل بقليل من قاع النموذج الصعودي. إذا كان النموذج يتكون من شمعتين أو ثلاث شمعات أو أكثر، فسيتم استخدام أعلى/أدنى سعر لجميع الشموع كنقطة إبطال.

الهدف. في كثير من الأحيان تصبح أنماط الشموع الانعكاسية أول علامة على اتجاهات كبيرة وطويلة الأجل. ولكن لاستخدامها في هذا السياق، هناك حاجة إلى خطة تجارية موسعة. عند التحدث عن أنماط شموع التداول بشكل مباشر، فإن الهدف الأكثر موثوقية وبساطة لأي نمط هو طوله، ويتم حسابه في اتجاه النموذج.

لنفترض أنه إذا كان لدينا نمط صاعد غامر – كل ما عليك فعله هو تقدير هدفه هو فقط حساب نطاقه باعتباره “السعر المرتفع” للنمط ناقص “السعر المنخفض” ثم إضافة هذا النطاق إلى “السعر المرتفع” سعر”. بمعنى آخر، قم بإضافة طول النموذج في نفس الاتجاه. بالنسبة للنمط الصعودي، تكون هذه الإضافة للأعلى، وبالنسبة للنمط الهبوطي – للأسفل.