تطبيق استراتيجة بولينجر باند في الفوركس

تداول العملات الأجنبية هو واحد من أسواق التداول الأكثر ربحية. ويذهب البعض إلى حد القول إنها أكثر نشاطًا من سوق الأوراق المالية نفسها. وهو ينطوي على استغلال أدنى تقلب في سعر الصرف عن طريق شراء أو بيع العملة لتحقيق الربح. وهنا يأتي دور تطبيق Bollinger Bands للفوركس. من المؤكد أنها ليست الأداة الوحيدة التي يستخدمها المتداولون للعمل مع السوق، ولكنها سهلة الاستخدام وفعالة، خاصة عند استخدام مؤشرات أخرى بجانبها.

محتويات

- بولينجر باند

- دروس بولينجر باند

- قواعد تداول بولينجر باند

- إتقان تطبيق بولينجر باند الفوركس

- ارتداد بولينجر

- إيجابيات وسلبيات

- تحليل

- ضغط بولينجر

- بولينجر باند ومؤشر القوة النسبية

- خاتمة

- مخطط معلومات بياني

بولينجر باند

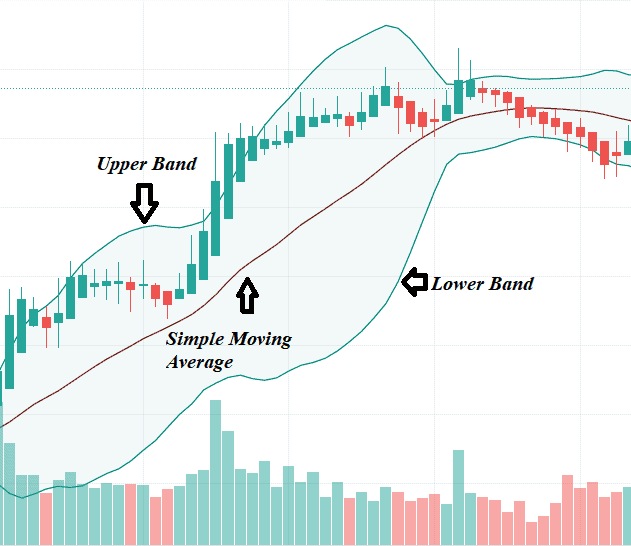

جاء اسم Bollinger Bands من John Bollinger، مبتكر هذه الأداة الرائعة. في الرسم البياني، يمكنك تمكين تراكب Bollinger Bands الذي سيؤدي إلى إنشاء منطقة تغطي أشرطة تداول حركة السعر . وبذلك، لدينا ثلاثة خطوط مميزة يجب البحث عنها، وبعض المصطلحات الفنية التي يجب فهمها.

الخط العلوي هو النطاق العلوي والخط السفلي هو النطاق السفلي. الخط الأوسط هو المتوسط المتحرك البسيط (SMA). المنطقة من SMA إلى النطاق العلوي والسفلي هي الانحراف المعياري (SD). وأخيرًا، لديك عرض النطاق الترددي، وهو المسافة بين النطاق العلوي والسفلي.

شيء آخر يجب الانتباه إليه هو تقلبات السوق. يعتمد تقلب السوق على عرض النطاق الترددي للنطاقات. كلما زاد عرض النطاق الترددي، كلما كان السوق أكثر تقلبا. ومع ذلك، يميل المتداولون إلى البحث عن التقلبات المنخفضة، وهو نطاق ترددي أقل أو أضيق، وهو علامة على وجود اتجاه متفجر إما صعودًا أو هبوطًا.

وأخيرًا، تكون خطوط بولينجر أكثر فعالية عند استخدامها مع مؤشرات أخرى مثل مؤشر ATR أو تجارة خط الاتجاه أو شمعة دوجي . الفرق الموسيقية وحدها لا تحكي القصة بأكملها، لكنها تقدم معلومات قيمة.

دروس بولينجر باند

باستخدام تراكب Bollinger Bands، يمكنك رؤية ثلاثة خطوط بالإضافة إلى جميع الشموع الحمراء والخضراء، كما هو موضح أدناه.

تحتوي معظم برامج الرسوم البيانية على إعداد افتراضي. وهذا هو 20 فترة و2 SD. هذه قابلة للاستخدام، على الرغم من أنها ليست أكثر من قيم افتراضية. يمكن للمتداولين الطموحين العمل بالقيم الافتراضية. ومع اكتساب المزيد من الخبرة، فكر في تعديل الإعدادات.

كما ذكرنا من قبل، فإن الانحراف المعياري هو المنطقة من SMA إلى النطاق العلوي/السفلي. المصطلح الأكثر تقنية هو أن SD هو قياس لحركة الأسعار. مع ضبط SD على 1، فإنه يغطي حوالي 68٪ من تحركات السعر بين النطاقين العلوي والسفلي. وجود SD عند 2 يغطي 95% من تحركات السعر.

مرة أخرى، يمكنك تجربة الانحرافات المعيارية بمجرد أن تتقن استخدام خطوط بولينجر. هناك عدد قليل من المفاهيم التي يجب تغطيتها مثل بولينجر باونس وبولينجر سكويز. وكلاهما سيتم مناقشته لاحقا.

قواعد تداول بولينجر باند

قام جون بولينجر بنفسه بوضع بعض القواعد حول كيفية استخدام Bollinger Bands لمساعدة المتداولين. وبطبيعة الحال، لا يمكن إنكار تعدد استخدامات بولينجر باند، ولكن يجب أن تكون هذه القواعد بمثابة نقطة انطلاق. هذه القواعد هي:

- تمنحك خطوط بولينجر رؤية لتحركات الأسعار النسبية، والارتفاعات والانخفاضات. يشير النطاق العلوي إلى سعر أعلى ويشير النطاق السفلي إلى سعر أقل. يمكنك استخدام هذه الارتفاعات والانخفاضات لمقارنة حركة المؤشر وحركة السعر لمساعدتك في تحديد ما إذا كنت تريد الشراء/البيع. تنطبق خطوط بولينجر على الفوركس والأسهم والعقود الآجلة والسندات وما إلى ذلك.

- يمكن استخلاص المؤشرات من الحجم، والميول، والفائدة المفتوحة، وبيانات السوق المشتركة، والزخم، وما إلى ذلك. ومع ذلك، إذا كنت تستخدم أكثر من مؤشر واحد، فتأكد من استخدام مؤشرات مختلفة وأنها لا ترتبط ببعضها البعض بشكل مباشر. على سبيل المثال، يمكنك استخدام مؤشر حجم مع مؤشر الزخم، ولكن ليس مؤشري حجم في نفس الوقت.

- تسهل خطوط بولينجر تحديد الأنماط مثل قيعان W أو قمم M.

- علامات النطاقات هي مجرد علامات وليست إشارات. العلامة الموجودة في النطاق العلوي ليست إشارة بيع في حد ذاتها. على العكس من ذلك، فإن العلامة الموجودة أسفل النطاق ليست إشارة شراء أيضًا.

- قد يرتفع سعر السوق المتجه صعودًا وهبوطًا في النطاق.

- عمليات الإغلاق خارج النطاقات ليست إشارات انعكاس. إنها إشارات استمرارية.

- القيمة الافتراضية للمتوسط المتحرك هي 20، و2 للانحراف المعياري. هذه مجرد قيم افتراضية. تجربة ومعرفة ما يصلح لك. للحصول على احتواء سعر أكثر اتساقا، فكر في تعديل الانحراف المعياري. إذا زاد المتوسط، قم بزيادة الانحراف المعياري. على سبيل المثال، الافتراضي هو 2 انحراف معياري في 20 فترة، لذا قم بزيادته إلى 2.1 و50 على التوالي. من ناحية أخرى، إذا تم تقصير المتوسط، قم بتقليل الانحراف المعياري إلى 1.9 في 10 فترات، على سبيل المثال.

- وينبغي أن يكون الخط الأوسط، وهو المتوسط المتحرك بين النطاق العلوي والسفلي، وصفا للاتجاه على المدى المتوسط.

- يستخدم المتوسط المتحرك البسيط لحساب حساب الانحراف المعياري.

- قد تؤدي التغيرات الكبيرة في الأسعار التي تخرج من الجزء الخلفي من نافذة الحساب إلى حدوث تغيير مفاجئ في عرض النطاق الترددي. للتخلص من ذلك، استخدم خطوط بولينجر الأسية. يجب استخدام المتوسطات الأسية لكل من الانحراف المعياري والنطاق الأوسط.

- تتميز Bollinger Bands %b بأنها متعددة الاستخدامات حيث يمكنك استخدامها لتحديد الاختلافات والأنماط وما إلى ذلك.

- لا تستخدم حساب الانحراف المعياري للنطاقات لإجراء افتراضات إحصائية. إن توزيع الأسعار غير طبيعي وعادةً ما يتم استخدام النطاقات من عينة صغيرة جدًا.

- عرض النطاق الترددي له أيضًا العديد من الاستخدامات. أولاً، يخبرنا بمدى اتساع النطاقات، مما قد يشير إلى حدوث اختراق عندما تكون النطاقات ضيقة، وهو الاستخدام الأكثر شيوعًا. كما أنه يساعد على تحديد تغيرات الاتجاه.

- نظرًا لأنه يمكن استخدام Bollinger Bands على الأشرطة بأي طول، مثل الأشرطة الأسبوعية أو اليومية أو كل ساعة أو حتى كل 5 دقائق، يجب أن تحتوي الأشرطة على نشاط كافٍ بحيث يكون لديك صورة لآلية تكوين السعر أثناء اللعب.

- وأخيرا، لا ينبغي استخدام بولينجر باند للحصول على المشورة المستمرة. مرة أخرى، تكون أكثر فعالية عند استخدامها مع مؤشرات أخرى. وبهذه الطريقة، يمكنك تحديد اللحظة التي يجب عليك فيها الشراء أو البيع وتحقيق الربح.

إتقان تطبيق بولينجر باند الفوركس

الهدف النهائي هو تحقيق الربح. لتحقيق ذلك، يمكنك الشراء بسعر منخفض والبيع بسعر مرتفع. المشكلة الوحيدة هي أن الأمر ليس بهذه البساطة، خاصة في الفوركس. قام المتداولون بتطوير العديد من استراتيجيات تداول العملات الأجنبية للاستفادة من مؤشر بولينجر باند إلى أقصى إمكاناتهم، والتي سنناقش بعضها هنا.

ارتداد بولينجر

SMA موجود لسبب وجيه للغاية. ويخبرنا أين تميل الأسعار إلى التطبيع. تُعرف هذه الظاهرة باسم ارتداد بولينجر. إذا ارتفع السعر فوق الخط الأوسط، فسوف ينخفض في النهاية ليلتقي بهذا الخط. والعكس صحيح أيضاً. إذا انخفض السعر تحت الخط، فسوف يرتد مرة أخرى إلى خط SMA.

لقد طور العديد من المتداولين أنظمة مختلفة تتيح لهم تحقيق الربح من مثل هذه الارتدادات. تكون هذه الأنظمة أكثر فعالية عندما يكون السوق متراوحًا ولا يوجد اتجاه واضح. بمعنى آخر، أنت تريد فقط استخدام هذا النظام عندما يكون السعر بلا اتجاه. إذا كان العرض بين النطاق العلوي والسفلي (عرض النطاق الترددي) ينمو بشكل أكبر، فأنت تنظر إلى الاتجاه. يعمل تداول Bollinger Bounce بشكل أفضل عندما يكون النطاق الترددي مستقرًا أو متقلصًا.

وإليك كيفية تطبيقه.

الخطوة 1: يجب أن تلمس العملة أيًا من نطاقات بولينجر

ألقِ نظرة على مدى احترام السعر أو عدم احترامه للنطاق العلوي أو السفلي. إذا رأينا أن السعر يحترم النطاق، فاستعد للتخطيط للدخول مع حركة السعر. أما بالنسبة للنطاق الأوسط، فعادةً ما ننتظر اختراقه أو ارتداد الرفض ونستعد للدخول بناءً على حركة السعر.

الخطوة 2: إجراء الإدخال

يمكن الدخول لفترة طويلة عندما يُرى أن السعر يلامس النطاق السفلي في حركة هبوطية ويشكل الشريط التالي الصاعد. يمكننا بعد ذلك الدخول أعلى بقليل من قمة الشمعة الصاعدة.

أيضًا، يمكننا الدخول في صفقة شراء عندما تصل الأسعار إلى خط بولينجر الأوسط من الرفض الهبوطي من النطاق العلوي وتكون الشمعة التالية صاعدة. لقد حدث ارتداد ويمكن الدخول عند قمة الشمعة الصعودية

وفي وقت لاحق، يمكن اتخاذ دخول طويل عندما تكسر الأسعار النطاق الأوسط. عندما يحدث ذلك، يمكن بعد ذلك وضع الإدخال على أعلى الشمعة المكسورة أيضًا.

والعكس صحيح بالنسبة لتقصير السوق.

ومع ذلك، من المهم أن تأخذ في الاعتبار نسبة المخاطرة إلى المكافأة في التجارة. إذا كانت شمعة الدخول كبيرة جدًا، فسوف تجعل مكافأة المخاطرة أصغر. وبالتالي، يجب رؤية نسبة معقولة قبل القيام بالتداول.

الخطوة 5: هدف إيقاف الخسارة أو جني الربح

بالنسبة لجني الأرباح، يمكننا أن نهدف إلى جني الربح الكامل عند النطاق التالي الذي يقترب منه السعر.

أما بالنسبة لإيقاف الخسارة فيمكننا ببساطة وضعه أسفل أدنى مستويات شريط الدخول الذي اتخذناه.

الخطوة 3: استخدم مؤشر القوة النسبية (RSI).

عندما ترى أن السعر يصل إلى النطاق السفلي، انظر إلى مؤشر القوة النسبية. يجب أن يكون بين 30 إلى 50، وأيضًا في اتجاه التداول. في الصورة أدناه، مؤشر القوة النسبية هو المنطقة الأرجوانية. يمكنك أن ترى أن خط مؤشر القوة النسبية يقع بين 30 إلى 50 ويتجه صعودًا وأن السعر وصل إلى أدنى مستوى له، ملامسًا النطاق السفلي. هذا هو الوقت المناسب للدخول.

وبدلاً من ذلك، إذا كنت تريد البيع، فافعل العكس. ابحث عن اتجاه هبوطي، حيث يلامس السعر النطاق العلوي، مع إشارة مؤشر القوة النسبية إلى الأسفل والقيمة بين 50 إلى 70.

الخطوة 4: إجراء الإدخال

إذا كنت تشتري، تأكد من وجود اتجاه تصاعدي قبل الدخول. إذا استمرت الشموع في التحرك للأسفل ووصلت إلى مستويات منخفضة جديدة، فانتظر. لا تقم بإدخال.

الخطوة 5: وقف الخسارة أو جني الربح المستهدف

تأكد من وجود وقف الخسارة ولديك منطقة مستهدفة جيدة. باستخدام الإستراتيجية المذكورة أعلاه، يجب أن تستخدم نقطة توقف بمقدار 30-50 نقطة.

إيجابيات وسلبيات

توفر استراتيجية ارتداد Bollinger Bands طريقة بسيطة للدخول إلى السوق والخروج منه بغض النظر عما إذا كان في اتجاه جانبي أو جانبي. علاوة على ذلك، فهو يوفر لك القدرة على التنبؤ برفض حركة السعر مع النطاقات كدعم ومقاومة. علاوة على ذلك، يمكنك معرفة نوع السوق، سواء كان اتجاهيًا أو أفقيًا، فقط بناءً على عرض النطاق الترددي لخطوط بولينجر. وأخيرًا ناهيك عن أنها قابلة للتخصيص بدرجة كبيرة لتناسب أنماط التداول المختلفة. ومع ذلك، تمامًا مثل أي مؤشر آخر، فهو عرضة للتزييف إلى حد ما، على سبيل المثال عندما لا يحتفظ النطاق بالسعر. سيكون هذا سيناريو شائعًا خاصة عندما يتوسع نطاق بولينجر إلى اختراق محتمل.

تحليل

لمعرفة ربحية استراتيجية Bollinger Bands، قررنا إجراء اختبار خلفي استنادًا إلى آخر 10 تداولات اعتبارًا من 30 أبريل 21 على الإطار الزمني H4. قواعد الدخول ستكون هي نفس ما ذكر أعلاه. سنعود لاختبار ذلك من خلال 3 أنواع من أدوات التداول، وهي EURUSD للعملات الأجنبية، وAAPL للأسهم، وBTCUSD للعملات المشفرة. من أجل التبسيط، سنفترض أن جميع الصفقات المتخذة تنطوي على مخاطر بنسبة 1٪ من الحساب.

التعريفات: متوسط نسبة المكافأة للمخاطرة = (نسبة إجمالي المخاطرة إلى المكافأة للصفقات الفائزة / إجمالي عدد المكاسب)

الربحية (% الربح)= (عدد الانتصارات* المكافأة)- (عدد الخسائر* 1) [ المخاطرة 1%]

مثال على تطبيق الإستراتيجية:

بالنسبة لنتائج باكتست، تشير الصفقات ذات المناطق الزرقاء والصفراء إلى الفوز الإجمالي مع المنطقة الزرقاء كمكافأة والمنطقة الصفراء كمخاطرة.

كما هو موضح في اختبارنا الخلفي، فإن معدل فوز هذه الإستراتيجية لليورو مقابل الدولار الأميركي (الفوركس) يبلغ 60%، وAAPL (الأسهم) 50%، وBTC (العملات المشفرة) 60%.

متوسط نسبة المخاطرة إلى المكافأة لهذه الإستراتيجية بالنسبة لليورو مقابل الدولار الأميركي (الفوركس) هو 1.055، وAAPL (الأسهم) هو 1.35 وBTC (العملات المشفرة) هو 0.738.

تبلغ ربحية هذه الإستراتيجية لزوج EURUSD (الفوركس) 2.33، وAAPL (الأسهم) 1.75، وBTC (التشفير) 0.428.

ضغط بولينجر

هذا لا يحتاج إلى شرح. عندما يصبح عرض النطاق الترددي أصغر، وذلك عندما يتم ضغط النطاقين العلوي والسفلي معًا، مما يعني أن الاختراق وشيك. انظر إلى الشمعة. إذا ظهر فوق النطاق العلوي، فتوقع أن ترى اتجاهًا تصاعديًا. إذا اخترقت الشمعة النطاق السفلي، فهذا يعني أن الاتجاه الهبوطي على وشك الحدوث.

فترات طويلة من الضغط كما هو موضح أعلاه تميل إلى أن تؤدي إلى اختراق متفجر. يتيح لك هذا النظام اكتشاف الحركة في أقرب وقت ممكن. لا تحدث هذه الأشياء بشكل متكرر، ولكن باستخدام الرسم البياني لمدة 15 دقيقة، يمكنك اكتشافها عدة مرات على الأقل في الأسبوع.

الفوركس هو سوق متقلب، والتقلبات متقلبة. وهذا يعني أنك بحاجة إلى العمل مع هذا الاتجاه. العديد من المتداولين المبتدئين لا يعرفون كيفية قياس تقلبات السوق. ومع ذلك، فإن Bollinger Bands تجعلها عملية بسيطة: ما عليك سوى إلقاء نظرة على النطاق الترددي. في هذه الحالة، تريد البحث عن النطاق الترددي الضيق، وهو مؤشر على أن الاختراق وشيك.

يميل الاختراق إلى الحدوث بعد فترة من التقلبات المنخفضة. وكلما طالت المدة، كان الاختراق أقوى. ومع ذلك، فإن عرض النطاق الترددي لا يخبرك عن اتجاه الاختراق. إنه إما لأعلى أو لأسفل، فكيف يمكنك معرفة ذلك؟ انظر إلى الاتجاه. إذا كان الاتجاه هبوطيًا لبعض الوقت، فقد يؤدي الاختراق إلى دفعه للأسفل.

بولينجر باند ومؤشر القوة النسبية

في حين أن خطوط بولينجر تساعد في تحديد مجالات القيمة، إلا أنها لا تخبرك بالقوة أو الضعف وراء حركة السعر. مع النطاقات وحدها، لا توجد طريقة لمعرفة ما إذا كان السوق سيستمر في التداول خارج النطاقات الخارجية أو يعني العودة.

كما ذكرنا من قبل، تعمل خطوط بولينجر بشكل أفضل مع مؤشر آخر. تستخدم هذه الإستراتيجية أداة في إستراتيجية Bollinger Bounce: مؤشر القوة النسبية (RSI). هنا، أنت تبحث عن الاختلاف في مؤشر القوة النسبية (RSI). يمكن أن تذهب بطريقتين.

يحدث الاختلاف الهبوطي عندما تكون هناك علامة ضعف. تتم الإشارة إلى ذلك من خلال استمرار الأسعار في تحقيق قمم أعلى، لكن مؤشر القوة النسبية لا يفعل ذلك. إذا كنت تريد رسم خط يربط بين الارتفاعات الأعلى للأسعار، فإنه يشكل منحدرًا صعوديًا، ولكنه سيظهر منحدرًا هبوطيًا أو خطًا مسطحًا على مؤشر القوة النسبية.

يحدث الاختلاف الصعودي عندما تكون هناك علامة على القوة. تتم الإشارة إلى ذلك من خلال تحقيق السعر لأدنى مستوياته المنخفضة ولكن ليس مؤشر القوة النسبية. مرة أخرى، إذا قمت برسم خط، يمكنك رؤية الأسعار تشكل منحدرًا هبوطيًا، لكن مؤشر القوة النسبية سيظهر منحدرًا صعوديًا أو خطًا مسطحًا.

وبعبارة أخرى، إذا كان مؤشر القوة النسبية لا يتبع منحدر الأسعار، فهو اختلاف.

ومع ذلك، كيف يمكنك استخدام مؤشر البولنجر باند مع مؤشر القوة النسبية؟ إذا كانت الشموع تتراجع عند النطاق العلوي، فابحث عن تباين مؤشر القوة النسبية الهبوطي الذي يشير إلى ضعف في الحركة. وبدلاً من ذلك، إذا كانت الشموع عند النطاق السفلي، فابحث عن تباين مؤشر القوة النسبية الصعودي الذي يشير إلى قوة التحركات.

فيما يلي مثال على التباعد الهبوطي، حيث وصلت الأسعار إلى قمم أعلى ولكن مؤشر القوة النسبية لا يعكس ذلك، مما يظهر زخمًا ضعيفًا.

وإليك مثال على الاختلاف الصعودي. وصلت الأسعار باستمرار إلى أدنى مستوياتها المنخفضة، لكن مؤشر القوة النسبية يظهر خطًا ثابتًا نسبيًا.

تقليديا، إذا كانت قيمة مؤشر القوة النسبية 70 أو أعلى، فهذا يشير إلى أن الورقة المالية مبالغ فيها أو في منطقة ذروة الشراء، مما قد يؤدي إلى انعكاس الاتجاه أو التراجع التصحيحي في السعر. وبدلاً من ذلك، قد تشير قيمة مؤشر القوة النسبية RSI البالغة 30 أو أقل إلى حالة ذروة البيع أو المقومة بأقل من قيمتها.

خاتمة

في الختام، أعطت خطوط بولينجر معدل فوز ممتاز بشكل عام ولكن نسبة المخاطرة إلى المكافأة ضعيفة وبالتالي تم استنتاجها بأنها غير مربحة على المدى الطويل. يرجع انخفاض نسبة المخاطرة إلى المكافأة إلى ضيق مستويات جني الأرباح من نطاق إلى آخر. ومع ذلك، يمكن تحسين ذلك باستخدام مؤشرات أخرى بجانب حدود بولينجر لتقليل المخاطر وذلك لتحقيق أقصى قدر من مكاسب رأس المال. علاوة على ذلك، فإن هذه المجموعة من الإستراتيجية تولد صفقات أكثر من المتوسط في فترة معينة. باستخدام مؤشرات أخرى، يمكن تصفية عدد الصفقات بشكل كبير مما يؤدي إلى اتخاذ صفقات ذات جودة أفضل.